Tengo una regla sencilla para tener éxito en la pesca:

Pesca donde están los peces

Charlie Munger

Desde que comencé a escribir el blog sólo me han sucedido cosas buenas, como no podía ser de otra manera. Una de ellas ha sido darme cuenta de lo mucho que me gusta investigar sobre personajes que ya están fallecidos. Disfruto reconstruyendo su vida consultando en varias fuentes: en una encuentro información sobre su juventud, en otra descubro aspectos de su madurez, en otra hablan de su legado…

Es como tener las piezas de un puzle esparcidas en el suelo y terminar sacando la imagen que pedían en la caja. Me sucedió, por ejemplo, con el artículo que escribí sobre el matemático italiano Leonardo da Pisa, más conocido como Fibonacci. Mientras investigaba sobre su obra, por momentos me trasladaba a aquella Italia medieval en constantes guerras internas, y que se valía del comercio con África y Europa para dejar atrás la miseria.

Con el post que estás leyendo me sucedió lo mismo. Yo tenía una concepción muy básica de quien del protagonista, considerado por muchos padre del Análisis Técnico, pero a medida que descubría su obra me iba dando cuenta de que sus enseñanzas abarcan muchas más ideas de las que nos han contado. Esto te lo digo porque el 90% del material que encontrarás sobre Henry Dow es un copia y pega de lo más simple, el mismo perro pero con distinto collar.

Yo preferí leer varias veces la obra en la que se recopilan sus ideas, «La Teoría de Dow», The Dow Theory. Y como es un libro que todavía no tiene traducción al español, lo leí en inglés. Era la única manera de entender lo que este genio americano nos quiso transmitir.

Con «La Teoría de Dow» no sólo aprendes los fundamentos básicos por los que se rige el mercado, y que seguirán siendo válidos mientras vivas tú, tus hijos, tus tataranietos y el resto de descendientes que llegarán algún día. Al investigar sobre Henry Dow haces un viaje al pasado a los Estados Unidos de 1850-1900. Te sitúas en una América con miles de hectáreas despobladas en las que todo estaba por construir.

En aquella época, la esperanza de un futuro mejor hizo efecto llamada en unos europeos cansados de vivir en países acomodados con unos estamentos sociales muy cerrados. El noble nacía noble y moría noble, y antes que trabajar prefería pasar hambre, por la deshonra que le supondría mancharse las manos. El viaje a América era todo lo contrario: una búsqueda de libertad, donde no había lugar para privilegios adquiridos, y sí para aquellos dispuestos a labrarse su propio porvenir.

Charles Henry Dow (1851 – 1902). El granjero de la América profunda que se convirtió en una leyenda de Wall Street

Dow nació en un pequeño pueblo de Connecticut, a unos 250 kms al norte de Nueva York. Su padre, un granjero local, falleció cuando él apenas tenía 6 años. Por eso no pudo estudiar, ni siquiera terminó el instituto, ya que entró a trabajar en la construcción para mantener a su familia.

Pero Henry Dow no iba a estar toda la vida poniendo ladrillos, el campo que más le llamaba la atención era el periodismo. En contra de lo que se cree, no fue economista de profesión, sino reportero. Con 21 años cumplió su sueño y entró en el “Springfield Daily Republican”, un periódico de Boston.

Empezó como especialista de historia regional, describiendo el modo de vida y los avances de Massachusetts. Una de sus primeras publicaciones fue la historia de la navegación a vapor entre Nueva York y Providence, escrita en 1877.

Poco después, con 27 años, su carrera despegaría gracias a la publicación de «Newport: The City by the Sea». Describía con todo lujo de detalles el asentamiento, ascenso, declive y renacimiento de Newport, el lugar de veraneo de las familias neoyorkinas pudientes. Para documentar la investigación se apoyó en los contratos registrados de compra-venta de viviendas, así obtuvo las pérdidas y ganancias en cada transacción y cuantificó la revalorización del suelo en la zona.

Su jefe quedó tan impresionado con su trabajo que le asignó el proyecto que cambiaría su vida: acompañaría a un grupo de banqueros a Leadville, Colorado, para informar sobre la minería de plata. Los promotores necesitaban publicidad para conseguir inversores, así que contrataron a varios medios de comunicación para confeccionar publi-reportajes. En 1879 emprendieron el viaje de cuatro días en tren, en el que Dow estuvo conviviendo con algunos de los hombres de negocios más importantes del país, ganándose su confianza y entendiendo qué les impulsaba a mover su dinero en una u otra dirección.

Al término de la expedición de Colorado, Henry Dow escribió las nueve cartas de Leadville. Además de hablar sobre los parajes mineros, describió cómo el capitalismo estaba impulsando comarcas y ciudades como nunca antes se había visto en ningún otro lugar. Había quedado maravillado de los avances que se estaban produciendo a lo largo y ancho de los Estados Unidos, y quería ser partícipe de ellos.

El Salto a Wall Street junto a su amigo David Jones, con quien fundó compañías que siguen funcionando más de un sigo después

Poco después Dow abandonó Boston para mudarse a la vibrante ciudad de Nueva York, se adentraba en la boca del lobo. Su nuevo destino fue la agencia de noticias financieras Kiernan, ubicada en pleno Wall Street. La compañía se encontraba en pleno crecimiento y, cuando el presidente le pidió refuerzos, Dow tuvo claro quién sería su mano derecha.

Incorporó a Edward David Jones, a quien había conocido elaborando su primer trabajo relevante, el de Newport. ¿Te suena de algo la dupla Dow-Jones? Efectivamente, el índice industrial más famoso del mundo lleva su nombre, el Dow-Jones Industrial Average.

Henry Dow y David Jones se mantuvieron como analistas independientes, renunciando a los sobornos que les ofrecían los directivos de algunas compañías para divulgar informes positivos, provocar fiebre compradora e inflar el precio artificialmente. Esta honestidad, de la que muy pocos periodistas podían presumir, les forjó una reputación única. Así construyeron una audiencia fiel que les acompañaría hasta el final.

Dada la buena aceptación que tenían sus reportajes decidieron ir un paso más allá. Abandonaron Kiernan y crearon su propia agencia de noticias. Dow, Jones & Company vio la luz en 1882 y a día de hoy sigue publicando información económica.

Al principio enviaban un boletín financiero de solamente dos páginas con una línea roja que marcó Henry Dow: todas las noticias debían estar contrastadas por varias fuentes. Quien se atreviera a dar informaciones opacas, compradas o malintencionadas, sería despedido sin contemplaciones. Dicho noticiero tuvo un éxito sin precedentes, crecieron hasta los 50 empleados en muy poco tiempo.

Su valentía les hizo apostar por un proyecto todavía más ambicioso: crearon un periódico que solamente publicaba noticias económicas. Dicho periódico se sigue leyendo hoy en día a lo largo y ancho del globo terráqueo. Te estoy hablando del Wall Street Journal.

Su ventaja competitiva era la velocidad para conseguir la información, ya que tenían línea directa con Boston y conexión telegráfica con Washington, Filadelfia y Chicago, además de corresponsales destinados en Londres y en otras plazas financieras. Las noticias llegaban al Wall Street Journal antes que a ningún otro sitio. Además, conforme el periódico crecía, ampliaron con otros aspectos de interés como los cotilleos, los deportes o los conflictos internacionales.

Contrariedades de la vida, Henry Dow sufrió graves problemas de salud cuando estaba surfeando la cresta de la ola. En lo mejor de su carrera se vio obligado a dar un paso a un lado para centrarse en su recuperación. Vendió sus participaciones en el periódico y se alejó de la ajetreada vida de los negocios.

Pero antes de retirarse definitivamente haría su última aportación. La que es protagonista de este artículo.

Henry Dow alcanzó el estrellato sin siquiera saberlo con su diario de trading. Ya estaba muerto cuando su obra tomó relevancia

En 1899 comenzó una editorial semanal que duraría solamente tres años, hasta que falleció en 1902. Se trataba de una especie de diario en el que daba su opinión sobre los movimientos más relevantes de los mercados. Lo valioso de este documento es que era la visión de alguien que había sido protagonista en el centro de negocios más importante del mundo.

Dow no pretendía sentar cátedra, ni crear un sistema de trading, ni nada por el estilo. Sólo quería plasmar sus conclusiones sobre las oscilaciones en los precios. Es como si yo creara un apartado del blog en el que explico la última subida del Dax40 por los buenos datos de empleo en Europa, o digo que el tramo bajista Euro-Dólar se debe a la bajada de tipos de interés del Banco Central Europeo.

Lo bueno de leer estas editoriales es ver el mercado a través de los ojos de alguien que vivió hace casi 150 años. Es ahí cuando te das cuenta que, en el fondo, nada ha cambiado. Y nada cambiará.

Nelson recopiló las editoriales de Henry Dow en 1903 – ya había fallecido – y publicó «The ABC of Stock Speculation» («El ABC de la especulación con acciones»). Estamos frente a la primera Teoría de Dow. Pero no será la última.

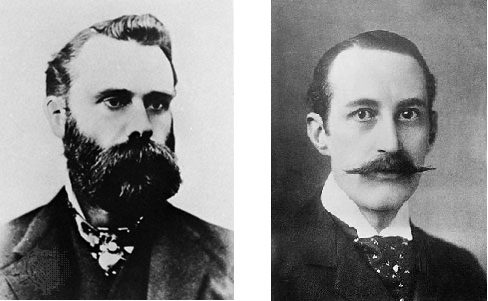

Aquí entra en acción uno de los discípulos de Dow, William Peter Hamilton (1867 – 1929). Era editor en el Wall Street Journal y continuó el legado de Dow durante 27 años, hasta el mismo año de su fallecimiento, igual que su mentor. Su publicación fue titulada «The Price Movement» («El Movimiento del Precio»).

Hamilton revisó todas las editoriales de su antiguo jefe. Se apoyó en sus conocimientos, completando el trabajo original. También añadió algunos aspectos que Dow no había tenido en cuenta.

Y, ahora ya sí, te presento al autor de la definitiva «Teoría de Dow». Fue Robert Rhea (1905 – 1966). Él unió las 252 editoriales de ambos autores en 1932. Así nació el magnífico libro «The Dow Theory» (la teoría de Dow).

Charles Henry Dow lo empezó, William Peter Hamilton lo completó y Robert Rhea lo unió y lo publicó.

Continuamos con las lecciones contenidas en «The Dow Theory».

Las 10 líneas maestras en la Teoría de Dow (1932), por Robert Rhea

Lanzo una advertencia antes de empezar: no compres el libro esperando encontrar estrategias del tipo «Hay que vender petróleo en gráfico de 15 minutos cuando el RSI llegue a 70 y la media de 50 cruza con la de 80». La Teoría de Dow no da instrucciones detalladas para ganar dinero en bolsa. Trata sobre los cimientos por los que se rige el mercado.

Los enfoca desde dos ángulos: los aspectos técnicos y los psicológicos. Como tantas veces he repetido en artículos del blog, esa es justo la esencia del buen trader. Quien domina los dos apartados por separado y los combina con maestría, es quien gana dinero en este negocio.

Hecha esta introducción, te presento el decálogo que extraje de La Teoría de Dow:

#1. El precio contiene toda la información. No hace falta buscar fuera indicadores raros

Mira, en la vida hay que hacer las cosas lo más sencillas posibles, porque así es como llegan los mejores resultados. En lugar de instalar el último indicador que has encontrado en una web rusa de dudosa fiabilidad, y por el que te quieren cobrar 600 dólares… ¿Por qué no analizas el mejor indicador de todos, que es el precio, y además es gratis?:

- Si la empresa marca una tendencia alcista está dando beneficios. Su situación financiera es sólida, con una deuda asumible e ingresos estables.

- Si la acción cae en picado está en serios problemas. Seguramente la compañía esté al borde de la quiebra.

También habla de las nuevas informaciones que salen a la palestra, esas que tanto gustan a los periodistas económicos (Banco Santander bate récords facturando XXXX milllones, Repsol descubre un nuevo yacimiento petrolífero en Canarias que le reportará XXX, Inditex asume una multa histórica por abuso de posición…). Según él, es imposible aprovecharte de estos titulares. El precio ya lo ha reflejado mucho antes de que tú te quieras dar cuenta.

Pone ejemplos de andar por casa, como el inversor que está buscando el momento perfecto de entrada después de ver una noticia en el periódico. El pobre iluso se piensa que la tendencia va a despegar justo en cuanto él le de a la tecla. Y no funciona así.

No se da cuenta de que los insiders (bancos de inversión, institucionales, casas de brokerage…) ya contaban con esa información mucho antes de que cualquier medio la haya publicado. Si operas siguiendo las noticias vas tarde. Muy tarde.

Por la información que da el precio, me da la sensación que Apple no pasa muchos apuros…

#2. La manipulación existe, pero no puede cambiar la tendencia

Este punto me gusta especialmente, porque Dow no te dice que el mercado sea el mundo de yupi, ni mucho menos. Sabe cómo se la gastan en Wall Street, donde el dinero es lo único que importa y el fin justifica los medios. Y sabe lo que algunos poderosos están dispuestos a hacer con tal de seguir engrosando su billetera.

Reconoce que las manipulaciones existen, pero deja muy claro que la tendencia primaria nunca puede ser manipulada. Ningún insider tiene más poder que el mercado, ni la persona más rica del planeta. Ni siquiera la Reserva Federal o el Tesoro Americano tienen esa capacidad.

Aún así, si alguien consigue mover los precios sólo será una manipulación temporal, porque tarde o temprano los precios se dirigirán a donde les corresponde estar. También distingue entre la manipulación de una acción y la de un índice. Es mucho más fácil influir en un sólo activo que en 30 acciones a la vez, como es lógico.

#3. El mercado es una ciencia empírica, no exacta. El manual teórico está muy bien, pero el valor añadido está en la EXPERIENCIA

La gente inteligente de verdad tiene una característica en común: la humildad. Pero humildad de verdad, no humildad de decir «yo soy muy humilde». Porque esos, precisamente, son los que más carecen de ella.

Dow reconoce reconoce que sus teorías sobre el mercado están muy bien sobre el papel, pero que no siempre van a funcionar. Asume que el mercado siempre hará lo que le plazca, es pleno soberano. Lo explica con las diferencias entre las ciencias exactas y las ciencias empíricas.

En las ciencias exactas sólo hay una respuesta posible, dos más dos son cuatro y no puede ser de otra manera. Sin embargo en las ciencias empíricas la experiencia es el factor clave para identificar lo que está ocurriendo, trazar un plan y actuar para encontrar la mejor solución. Ocurre, por ejemplo, en la medicina.

Tú le puedes explicar a un médico cómo operar a corazón abierto haciéndole estudiar un montón de libros, o mostrándole el tutorial de Youtube «Los 5 pasos para operar a corazón abierto desde tu casa» (ironía). Pero una vez entre en la sala de operaciones ningún manual va a salvar la vida al paciente si hay un contratiempo en mitad de la cirugía. Le salvará su experiencia: los seis años de prácticas en hospitales, los cinco como residente más el tiempo que lleve de adjunto.

Lo mismo pasa con el trading. Yo te podría enseñar la estrategia de Reversión a la Media en una tarde. Te doy las tres nociones técnicas y ale, arreando a meter operaciones.

Pero sin practicarlo una y otra vez, sin enfrentarte al mercado, sin probarte a ti mismo en las malas rachas… no vas a conseguir nada. Si la especulación fuera tan sencilla como seguir cuatro reglas objetivas todos los traders serían multimillonarios. ¿No te has preguntado por qué la realidad es tan diferente?

#4. El Análisis Técnico tampoco es infalible, tiene sus fallos. Cita los suelos y los techos.

Extraigo pasaje literal del libro:

Double Tops and Double Bottoms are of but little value in forecasting the price movement and have proved to be deceptive more often than not

Lo que traducido es:

«Los Dobles Suelos y los Dobles Techos tienen poco valor a la hora de predecir el movimiento del precio. Se ha demostrado que engañans más veces de las que funcionan»

Es una frase maravillosa, a la que no hace falta añadir nada.

Bueno, sí, lo único que voy a añadir es el artículo en el que explico los 4 fallos del Análisis Técnico:

#5. La Especulación es el motor del progreso

¿Alguna vez has escuchado a alguien referirse a un especulador para decir algo bueno? ¿O más bien había connotaciones negativas cargadas de envidia? Estoy seguro de que, más bien, era la segunda opción.

Creemos que el especulador es alguien malvado, que consigue su beneficio aprovechándose de los demás. Se le ha colgado este sambenito y no puede deshacerse de él.

Pues tengo una noticia que darte: sin los especuladores la sociedad no habría alcanzado el nivel de bienestar del que disfrutas hoy en día.

La especulación es la selección natural de los proyectos: la sociedad descarta los malos, sólo los buenos avanzan. ¿Por qué tienes luz en casa? Porque alguien investigó, arriesgó, y apostó por esa tecnología.

Sin especulación nadie invertiría, no se construirían autopistas, no se prestarían servicios… viviríamos en un estado de dejadez, con los edificios cayéndose por pura desidia. Porque – como dijo la ministra Carmen Calvo – lo público no es de nadie, entonces nadie se hace cargo, nadie lo mantiene, nadie se preocupa.

Tratan de enfrentarnos, como si los especuladores fueran los malos y los inversores los buenos, cuando no es así. Por suerte Dow no estaba influenciado por la corriente de crispación actual y veía la especulación como lo que es: una herramienta necesaria para avanzar. Justo en este artículo hablé sobre ello:

#6. La Sobre Operativa lleva al desastre

En alguna de las editoriales también menciona el Gambling, es decir, entrar en el mercado por sentir la excitación de ver fluctuar tu dinero, como si estuvieras con la tragaperras.

Dice que los traders intradía no están creyendo en ningún proyecto ni están apostando por ninguna idea de negocio, ni tienen un sistema sólido que les respalde. Sólo se están jugando el dinero para experimentar emociones. Y eso siempre acaba mal.

También habla de otro principio básico: si estás el 100% del tiempo con posiciones abiertas terminarás perdiendo. En el libro dice literal:

“Si tienes dudas, no hagas nada”

Es exactamente la filosofía de esta Academia: al mercado vienes a cazar, no a ser cazado. Vale mucho más disparar una vez pero acertar en la diana, que disparar 100 veces sin ton ni son montando alboroto y espantando a las presas.

Por último, es genial cuando critica a los traders que pierden y echan la culpa a “Wall Street”, a los “bajistas” o a una tormenta que pasaba por ahí.

Dice que hay que ser adultos y responsabilizarse de tus actos, no llorar como niños cuando te han venido mal dadas.

#7. Define las dos tendencias – alcista y bajista – y el Rango Lateral

He dejado hasta el punto 7 su aportación más conocida, la que conoce casi todo el mundo, o la que aparece en Google a las primeras de cambio. Lo he hecho así porque quería que supieras que Henry Dow tiene muchas otras ideas relevantes que pueden ayudarte en tu trading. La definición de tendencia sólo es una de tantas.

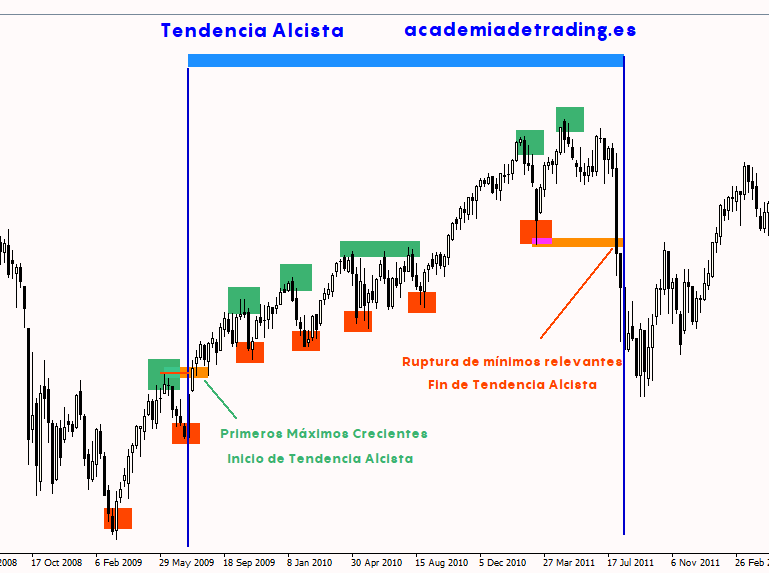

Una tendencia alcista es un gráfico con máximos y mínimos crecientes. En las tendencias bajistas los máximos y los mínimos son decrecientes. Tan sencillo como eso.

Lo puedes ver en el siguiente gráfico:

Tramo de tendencia alcista marcado en azul. Comienza en el primer máximo creciente y termina con el primer mínimo decreciente

También describió los rangos laterales:

«Cuando el precio se mueve en un rango aproximado del 5% está indicando acumulación o distribución»

No tomes el 5% como una cifra literal, ya que los rangos laterales pueden tener una amplitud del 1% o del 20%. Él menciona el 5% porque es la referencia de los registros que obtuvo. Lo importante es el concepto, no los detalles.

Lo básico es entender que un rango lateral es el inicio o el final de una tendencia. Y que después de un rango lateral nacerá un tramo impulsivo.

Tras una acumulación llegará un período alcista. Y al terminar una distribución aparecerá una tendencia bajista.

El rango de acumulación de Tesla y cómo despegó cual cohete tras romperlo

#8. Las Correcciones tienen una función: sanear la tendencia

“Las correcciones son como las válvulas de seguridad en las calderas de vapor”

Me gusta este símil, reconozco que no se me hubiera ocurrido uno mejor.

A muchos inversores les sucede que están bien posicionados, tienen acciones potentes en cartera, pero se asustan en cuanto llega una corrección. Creen que la tendencia primaria ha cambiado y venden en el peor momento. No se dan cuenta de que los precios también necesitan descansar antes de continuar su camino, al igual que tú también necesitarías diez minutos de respiro sentado en un banco después de caminar 2 horas seguidas.

Por último, marca los niveles de retroceso en las correcciones: el precio tiende a corregir entre el 33% y el 66% del impulso. ¿Te suenan de algo estos porcentajes? Efectivamente: son los niveles Fibonacci.

Lo que hace el mercado en una tendencia cualquiera vs cómo actúan los inversores

#9. Da una aproximación a la psicología de masas aplicada al mercado

Describe los períodos de miedo extremo o euforia, marcando así el inicio o el final de un ciclo.

Los estadios bajistas los define así:

«Primero los inversores pierden la esperanza de ver futuras subidas.

El segundo estadio refleja ventas debido a la contracción económica y el tercer estadio, el pánico, refleja que los inversores necesitan dinero y no les importa vender a pérdidas.

Su necesidad de liquidez es inminente.»

También habla de las tendencias alcistas:

«El mercado sube porque las condiciones económicas están mejorando y la confianza en el futuro es buena.

Las condiciones se ratifican y los beneficios de las empresas están reflejando estas mejoras.

En el último estadio la especulación y la inflación están desenfrenadas.»

Es una perfecta definición de las distintas etapas que tiene un ciclo del mercado.

#10. El efecto contagio arrastra a los valores, tanto para bien como para mal

Menciona en varias ocasiones a los dos índices directores de la época: el Dow ferrocarriles y el Dow industriales. Dice que para confirmar una tendencia lo ideal es que ambos estén apuntando en la misma dirección.

Llevándolo a índices más cercanos, si el Dax40 (el índice bursátil de Alemania) y el EuroStoxx50 (las 50 principales compañías europeas) están alcistas, es muy probable que casi todas las acciones europeas estén mirando hacia arriba.

En cambio, si uno de los índices está bajista y otro en rango lateral, no podemos llegar a ninguna conclusión.

También se refiere al efecto contagio en momentos de pánico y euforia.

Por mucha calidad que respalde una empresa, en un crash bursátil su cotización sufrirá. Da igual que reporte beneficios y que su situación financiera sea sólida. Sufrirá menos que las acciones débiles – esas quebrarán – , pero sufrirá.

En el otro extremo sucede lo mismo. Podemos encontrar compañías a punto de la bancarrota cotizando a múltiplos ridículos por el excesivo optimismo en el ambiente. Pero tarde o temprano bajará la marea y se verá quién estaba nadando desnudo.

«La Teoría de Dow» fue pionera: nadie había hablado sobre aquellos valiosos conceptos relacionados con el mercado

Mientras leía el libro tenía la sensación de tener algo grande entre las manos. Sabía que a partir de ese momento la historia del trading, el análisis técnico, los estudios de bolsa… habían cambiado por completo. Los conceptos que introdujo Charles Henry Dow vinieron para quedarse.

Lo veo parecido a estar inmerso en cuaderno de bitácora de Cristóbal Colón en su ruta hacia América. ¿No te gustaría vivir de primera mano las impresiones de cómo descubrió el nuevo continente, y conocer sus miedos y preocupaciones? Sería un documento de un valor incalculable.

Además, me parece un mérito terrible desarrollar tantas ideas con la poca información de la que disponían. En el siglo 19 no era fácil recopilar datos, no como ahora, que cualquiera puede descargar 100 años de cotizaciones en menos de 5 minutos desde el salón de casa. Ellos, con suerte, llegaron a contar con 30 años de registros.

Es curioso también el lenguaje utilizado, tan diferente del actual. Esto lleva a algunas confusiones, como si estuvieras leyendo El Quijote en castellano antiguo. Con ojear un par de páginas ya sabes que esos escritos no pertenecen a tu tiempo.

También se nota el desfase temporal cuando ves los precios de referencia. El Dow Jones cotizaba por debajo de los 100 puntos, entre los 40 y los 70. ¡Y ahora lo tenemos por encima de 30.000!

El último aspecto chocante es la duración de los ciclos: las tendencias duraban dos o tres años con correcciones semanales. Las acumulaciones y distribuciones apenas duraban un par de semanas. Se me hace demasiado corto, pero su estudio está basado en la información que tenían entre manos, no podían inventarse otra cosa.

Respecto a la dinámica de las editoriales, como son una especie de diario de trading cuentan casos cercanos, vividos en primera persona por los autores.

Mencionan el movimiento alcista de 1906, el periodo bajista de 1915 o la tendencia entre 1921 a 1923.

Es curioso que el crack del 29 no está relatado. Los dos autores, Dow y Hamilton, ya habían fallecido.

Termino con la conclusión más importante de todas

Los fundamentos del mercado no han cambiado, continúan siendo los mismos que hace 200 años. Y lo seguirán siendo durante los próximos siglos, hasta que las máquinas nos sustituyan. Cuando eso suceda puedes te garantizo que ganar dinero en bolsa será el menor de tus problemas.

Esto tiene una explicación: las subidas y bajadas se dan por las decisiones que todos, en conjunto, tomamos. Somos las personas quienes, democráticamente, determinamos el valor de los activos financieros. Ólvidate de conspiraciones: no hay ninguna mano maligna que quiera quedarse con tu dinero, no.

Quien pretenda sacar algo positivo de la bolsa debe entender por qué los precios se mueven en una u otra dirección. Debe entender la psicología que nos lleva a tomar unas decisiones u otras. Sólo así puedes tener éxito.

Por esa razón la estrategia de Reversión a la Media que enseño en esta Academia la podrás seguir utilizando mientras vivas, porque está basada en entender la psicología humana. Si no fuera así, estaríamos construyendo una castillo de naipes. Y no querrás salir volando en cuanto sople el viento.

En el Curso de Trading no sólo te llevas unas reglas técnicas para comprar y vender. Lo que haces es aplicar las enseñanzas del propio Dow Jones. Él mismo dijo que la experiencia es la mejor manera de salir vencedor en esta batalla, por lo que estarás 6 meses practicando y viviendo un cambio por ti mismo.

Sólo repitiendo una y otra vez los patrones que funcionan alcanzarás la maestría. Te dejo el enlace al curso por aquí:

El Curso de Reversión a la Media: 6 meses de Trading con operativa en directo y tutorías

Y recuerda que seguir los principios básicos de toda la vida que enunció Henry Dow, es lo que mejor funciona. Que nadie lo va a hacer por ti 😉

El consejo de trading, por Enrique Mazón

Curso de Trading de 6 meses

¿Pierdes el control de tu operativa?

Llévate GRATIS el Cuadro de Riesgo y la hoja de Análisis de Resultados